- 2012/07/19

Copyright (c) 2012 Home Run. All Rights Reserved.

これからの投資は、社会的なリターンも重要?

若い企業に投資して、その会社が成長したらそこからリターンを得るという「ベンチャーキャピタル」、投資の一つの方法としてすでに一般的になっています。しかし、このような起業家の側からすると、このような方法で資金を得られるのはごく一部の「利益が上がりそうな」企業だけです。

しかし、現在、営利目的ではなく、社会貢献を目的に起業するソーシャルベンチャーが数多く生まれています。そのような社会起業の多くは社会的な意義はあり、会社として成立する程度の収益は上げるものの、ベンチャーキャピタルの投資を得られるほど利益をあげられるわけではありません。でも、そのような企業に投資が集まってこそ社会が良くなっていくのです。そこで、そのような社会への影響を指数化し、社会をより良くする活動を支援したいという人達の指標にしてもらおうという活動をしている会社があります。

そのような指標を使うことによって、お金を社会にとって意味ある活動に使うことができる、そしてもちろん「投資」なのでリターンもある程度は期待できる、そんな投資の方法を見つけることができるかもしれませんよ。

* * *

ソーシャルベンチャーは投資の対象になりうる?「ソーシャルインパクト」で考える、"これからの資本主義"とは [マイプロSHOWCASE]

presented by greenz.jp(greenz.jpは、丸の内地球環境新聞をプロデュースしています、じつは。)

多くのNPOやソーシャルベンチャーが対峙する壁、それは資金調達の問題でしょう。

通常、自己資金に加え、企業を含むさまざまな団体や自治体が設けている助成金を受けているケースが一般的ですが、これも限りがあるもの。資金が尽きる前に、活動を継続できる"体力"をつける必要があります。でも、NPOやソーシャルベンチャーが手がける事業は概してすぐに利益が生まれるような活動ではないことがほとんどなので、そう簡単にはいきません。

営利目的の若い企業ならば、ベンチャーキャピタルと呼ばれる投資会社がその企業の資本価値を評価し、将来期待できる金銭的なリターン、つまり儲けを目的に出資をおこないます。

同じような仕組みを、NPOやソーシャルベンチャーに導入できないか。

社会的な価値に基づいて投資がおこなわれる"ソーシャルファイナンス"のプラットフォームをつくり、ひいては"ソーシャルベンチャーの資本市場"をつくれないだろうか?

そんな大きな命題に対する取り組みが、今、始まっています。

5つの軸で活動を評価する"ソーシャルインパクト指数®"

営利目的の企業であっても、ソーシャルベンチャーであっても、投資を募るために何らかの評価が必要なのは同じです。ただ、後者の場合は金銭的な価値だけでは測れないので、社会に与える影響を多面的に捉えて指標化しなければなりません。

そんな状況に対し、"ソーシャルインパクト"という概念を提唱した、その名も株式会社ソーシャルインパクト・リサーチという企業があります。

株式会社ソーシャルインパクト・リサーチ

同社は社会に与える影響を評価する基準として、「ソーシャルインパクト指数®」(以下®略)という指標を開発し、すでにiSB公共未来塾などの社会貢献事業を支援する団体に導入されています。この指数に基づいて、助成金を申請するNPOなどの活動を評価し、どこにいくら助成金を拠出するかを決める際の参考にしたり、活動のアセスメント評価に用いられたりしています。

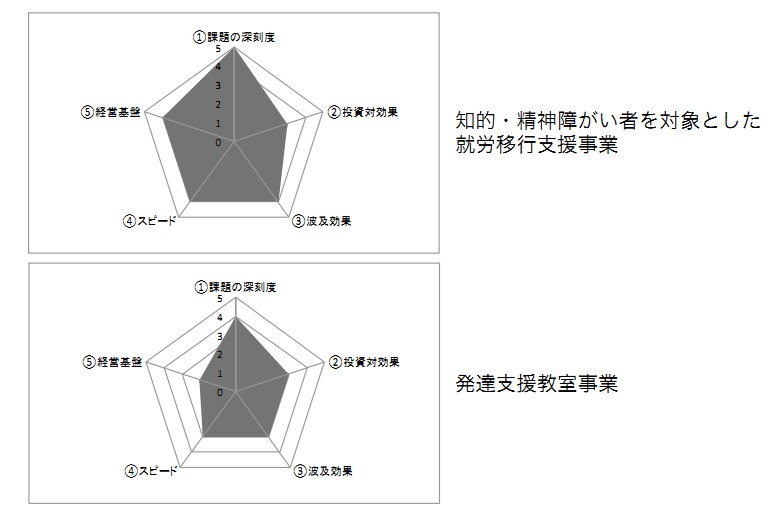

ソーシャルインパクト指数は、次の5つの観点から算出されます。

(1)扱っている社会的課題の深刻さ(困っている人がどれだけ助かるか)

(2)資本的および社会的な投資対効果

(3)地域・産業への波及効果

(4)スピード

(5)経営基盤、持続性

この5つについて、独自の細かなチェックポイントに基づいてそれぞれ評価します。そして、下図の例のようなチャートに表したり数値を足し合わせたりすることで、異なるソーシャルビジネス同士の比較や、時系列での事業価値の変化の比較が可能になるのです。

(c)2012 Social Impact Research Co., Ltd. All rights reserved.

この10年ほどで、NPOをはじめとする非営利団体が一般的になり、さまざまなソーシャルビジネスがスタートしていながらも、規模や事業内容を問わずに広く適用できる評価基準はありませんでした。そのため、このソーシャルインパクト指数は特にNPOやソーシャルベンチャーを支援する側の団体に受け入れられ、現在では内閣府が進める「新しい公共支援事業」の中で認めている各種の中間支援組織にも一括して採用されています。

お金と商品や体験などを組み合わせて"リターン"に

とはいえ、ソーシャルインパクト指数を広めることが、これを手がけるソーシャルインパクト・リサーチの目標ではありません。代表を務める熊沢拓さんは、「社会的な課題の解決を図る新しい資本主義をソーシャルファイナンスの力で後押しする」こと、これが同社のミッションだと話します。

熊沢さんは、金融業界で20年以上にわたり、ベンチャー企業に出資をするベンチャーキャピタリストとして主に活躍してきました。その経験を活かし、熊沢さんのパートナーであり自ら社会貢献事業に取り組んでいた河合朋子さんや、志に共感してくれた同じく金融業の経験が豊富な仲間とともに、2010年に同社を設立しました。

ソーシャルインパクト・リサーチの熊沢拓さん、河合朋子さん

資本主義の中枢であるとも言える金融業と、かたや利益を生むことではなく社会問題の解決を目指すソーシャルビジネス。まるでかけ離れているように見えますが、河合さんの影響もあって、ソーシャルビジネスに関心を持つようになった、と熊沢さん。

契機になったのは、リーマンショックでした。

「長く金融業に携わってきましたが、リーマンショックを機に既存の金融市場が激変し、今のままの資本市場や金融のシステムはもうもたないな、と感じたんです。そこで、これからますます活動が広がりそうなソーシャルビジネスに目を向けたときに、そうした団体が評価される基準やうまく資金調達できる仕組みがまだ確立されていないことに気づきました。

金銭的なリターンを見込んで、投資会社がベンチャー企業に出資するようにソーシャルビジネスにお金を出してもらうのは、確かに無理な話かもしれません。でも、そもそもソーシャルビジネスが生み出している価値は、お金というものさしだけでは測れませんよね。

だからこそ、出資に対するリターンも、お金に限らなくてもいいのではないかと思ったんです。例えば、10万円の出資金のうち8万円はお金で返還し、残りの2万円分は商品や体験という形で返す、あるいは社会的な価値の創造自体への寄付とさせてもらう、といった仕組みです。」

当然、リターンがない出資、つまり寄付などではどうしても集められる額が限られてしまいます。なので、最初から金銭的なリターンが見込める投資の仕組み、つまり「金融商品」の開発を検討していたそう。そのために、一定の要件が求められる第二種金融商品取引業者の登録をおこない、金融商品としてのソーシャルベンチャーへの投資を扱える体制を整えました。

お金だけをリターンとしない投資の市場、いわば"ソーシャルファイナンス"のプラットフォームが育てば、やがて既存の資本市場とは異なる価値観で投資が判断される、"ソーシャルベンチャーの資本市場"が形成されるでしょう。これが、同社の目指すところです。

(c)2012 Social Impact Research Co., Ltd. All rights reserved.

「投資型」のクラウドファンディング

上の図のように、今実際にいくつかの団体で使われているソーシャルインパクト指数の開発は、あくまで同社のビジョンの第一歩という位置づけです。ただ、その反響は想像以上だったようです。当初の経緯について、河合さんはこんなふうに話します。

「元々、熊沢がiSB公共未来塾の支援プログラムの効果測定について塾の方々と話をしたことから、すでに開発していたソーシャルインパクト指数がその評価に採用されることになりました。この評価基準が知られ始めると、企業からCSR活動の評価に使いたいという話もいくつか受けるようになりました。

確かに、こうした活動は社内でも評価しにくいものです。ソーシャルビジネス以外にも、お金で測れないさまざまな活動の価値を把握するというニーズは、思ったより大きかったんだなと思いましたね。

自分自身、ソーシャルビジネスを主導する側から、そういう人たちを応援する側にシフトしたので、両方の視点でこの評価指標が適用できるシーンをもっと探れるのではと思っています。」

実際に、日本財団がおこなっている「日本企業のソーシャルイノベーション調査」の評価基準に、ソーシャルインパクト指数の採用が決定し、これから調査をスタートするそう。NPOや社会的企業の評価のために開発された評価指標が、一般の営利企業、先進的な企業の評価指標にも使われるようになったことは、企業の本質的な変化をよく表している、と熊沢さんは話します。

現在、次のステップとして、実際のNPOやソーシャルベンチャーのファンドレイズ支援も着々と進んでいます。具体的には、いくつかの団体に対してコンサルティングをしながら、どのような設定にすれば出資金が集まり、それを約束どおり無理なく返還できるのか、リターンの設計を探っているところだそうです。

きっと将来的には、投資会社や企業からもソーシャルビジネスへの投資が成り立つ可能性はあるでしょう。ただ、現状では「個人の投資を見込んでいます」と熊沢さん。つまり、クラウドファンディングの一環としての展開を考えているそうです。

「CAMPFIRE」や「READY FOR?」など、ネットを通して多数の人から主に少額の支援を集めるクラウドファンディングの仕組みは、greenz.jpでもこれまで度々紹介してきました。これらはいずれも、事業が成功したり目標が達成されたりした場合、何らかのモノやサービスがリターンとして得られます。

熊沢さんによると、これらはクラウドファンディングの中でも「購入型」に分類されるそう。クラウドファンディングにはほかに、「JustGiving」のようなリターンを求めない「寄付型」と、ソーシャルインパクト・リサーチが推進しているような金銭のリターンを含む「投資型」があります。

(c)2012 Social Impact Research Co., Ltd. All rights reserved.

すでにアメリカで拡大している「Kickstarter」という仕組みを聞いたことがあるでしょうか? これは、上の図で考えると「購入型」にあたります。実際に1千万~億単位の出資を成立させているプロジェクトもあるそうです。

今年の4月に、アメリカではクラウドファンディング法が正式な法律として成立しました。「産業や雇用にプラスであると、クラウドファンディングの社会的なインパクトを政府が認めたことになる」と熊沢さん。

まだクラウドファンディングが十分に知られていない日本では、寄付型や購入型で1千万円集めるのは難しいようです。図中にも記載した「ミュージックセキュリティーズ」のように、日本でも投資型のファンドレイジングが始まっています。

「もちろん、出資金のリターンや配当金の拠出が伴えばそれだけ責任は生じますが、活動資金があれば、NPOやソーシャルベンチャーの動きがぐっと力強く、影響力を持つものになるはずです。

それに、お金を出す人が個人であることも、活動しやすさのポイントになると思います。政府や自治体、財団などが設けている助成金では、その用途や期限に制限があることも少なくありません。一方、投資型のクラウドファンディングなら自分たちの活動に合わせて、資金使途の目的やリターンの設計をすることができます。

投資型のクラウドファンディングの可能性は、日本でもまだ広がるはず。その一助に私たちもなれればと思っています」

と、熊沢さん。一方、投資する側は、自分が納得した上でお金を出し、事業の推移を長期的に支援することになるので、関わり方にも手応えがありそうです。いわば、お金に換算できないものを含めて、そのソーシャルビジネスの株主になるようなイメージですね。

かつては利益があまり見込めないためになおざりにされていた、あるいはボランティアベースでしか着手できなかったようなさまざまな社会的な課題には、NPOやソーシャルベンチャーの動きによって今ようやく解決が試みられようとしているものがいくつもあります。客観的な評価指標やファンドレイズの仕組みは、その勢いを後押しするものになるでしょう。