8,9,10

東京都の創業支援事業・東京都インキュベーションHUB推進プロジェクト(※)の一環として2019年からスタートした「ミドルシニア"マイ・スタートアップ"プログラム」。2021年度は(1)ミドルシニア世代の起業に必要な心構え、(2)働きながら起業する方法、(3)ビジネスモデルのデザイン法について、先達者から学んで来ました。今年度、そしてプログラム自体の最終回となる第4回のテーマは「起業の手順をマスターする!」です。国内大小様々な企業の税務業務に携わる税理士の吉村知子氏を講師にお招きして、起業の手順や、起業の前段階で知っておくべき税務情報、そして昨今注目を浴びている「インボイス制度」についてご講演をいただきました。

※東京都インキュベーションHUB推進プロジェクトは、東京都が2013年度より実施する創業支援事業です。本プロジェクトは、高い支援能力・ノウハウを有するインキュベータ(起業家支援のための仕組みを有する事業体)が中心となって、他のインキュベータと連携体(=インキュベーションHUB)を構築し、それぞれの資源を活用し合いながら、創業予定者の発掘・育成から成長段階までの支援を一体的に行う取組を支援し、起業家のライフサイクルを通した総合的な創業支援環境の整備を推進します。

- 続きを読む

- 起業に必要な「好きこそものの上手なれ」の精神

起業に必要な「好きこそものの上手なれ」の精神

ファシリテーターの塚本恭之氏(ナレッジワーカーズインスティテュート株式会社 代表取締役)

ファシリテーターの塚本恭之氏(ナレッジワーカーズインスティテュート株式会社 代表取締役)

吉村氏の講演に先立って、本プログラムのファシリテーターを務める塚本恭之氏(ナレッジワーカーズインスティテュート株式会社 代表取締役)より、昨今の起業を巡る状況や、起業の前に考えておくべきポイントなどについて説明がなされました。

「起業」と言うと、ベンチャーやスタートアップを立ち上げて斬新なビジネスを展開し数年後の飛躍を目指す、というものを想像する人も少なくないでしょう。しかし実際の起業のスタイルは人それぞれです。上記のように"切った張った"の世界観を持った起業もあれば、個人事業主として地道に活動したり、一般社団法人を立ち上げて営利性を目的としない事業を展開する人もいます。大切なのは「自分がどうやって生きたいか考え、それに合わせて起業すること」だと塚本氏は話します。

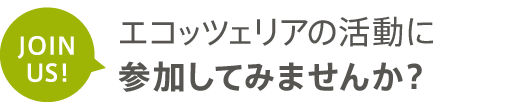

「仕事のスタイルは、『ライフワーク(好きなことで稼げる仕事)』『ライクワーク(好きだけどお金に結び付きにくい仕事)』『ライスワーク(食べるために行う仕事)』『ライワーク(出来ればいろんな意味でしたくない仕事)』の4つに分けられます。理想的なのはライフワークですが、それが無理でもなるべくなら好きなことをやった方がいいと思います。起業は決して簡単ではなく、事業を進める中で脱線やピボットせざるを得ない状況に多く直面します。そんな時に嫌いなことをやっていると継続が難しくなりますが、『好きこそものの上手なれ』の姿勢で臨めれば成功に近づく可能性が高まるからです」(塚本氏)

自身の仕事のスタイルを見つめることがまず大切となると塚本氏

自身の仕事のスタイルを見つめることがまず大切となると塚本氏

特に2006年の新会社法施行以降、最低資本金額の変更など条件変更が生じて起業しやすくなったこともあり、起業前段階での検討の重要性が増しているのです。そのような中で塚本氏がオススメする起業のあり方が「ハイブリッド起業(副業起業)」です。会社を辞めずに起業すると、経済面での安定、マイペースに事業拡大できる、勤務先との連携など、複数のメリットがあります。アメリカのApple社も副業起業でスタートした会社として知られていますが、日本の場合はまだそれほど一般的ではなく、日本政策金融公庫の『新規開業白書(2017年版)』によると副業起業の割合は27.5%に留まっています。「個人的にはもっと副業起業の割合が増えるといいなと思っています」と、塚本氏は見解を述べました。また氏は、いずれの形で起業するにせよ、事前に自分の値段をつけておく重要性を次のように訴えました。

「『自分の値段』と言っても、時給をそのまま顧客に伝えればいいわけではありません。実際には社会保険料や経費が掛かりますし、さらには競合優位性をアピールするための希少性も付け加える必要があります。そういった点をロジカルかつ客観的に計算していくといいでしょう」(同)

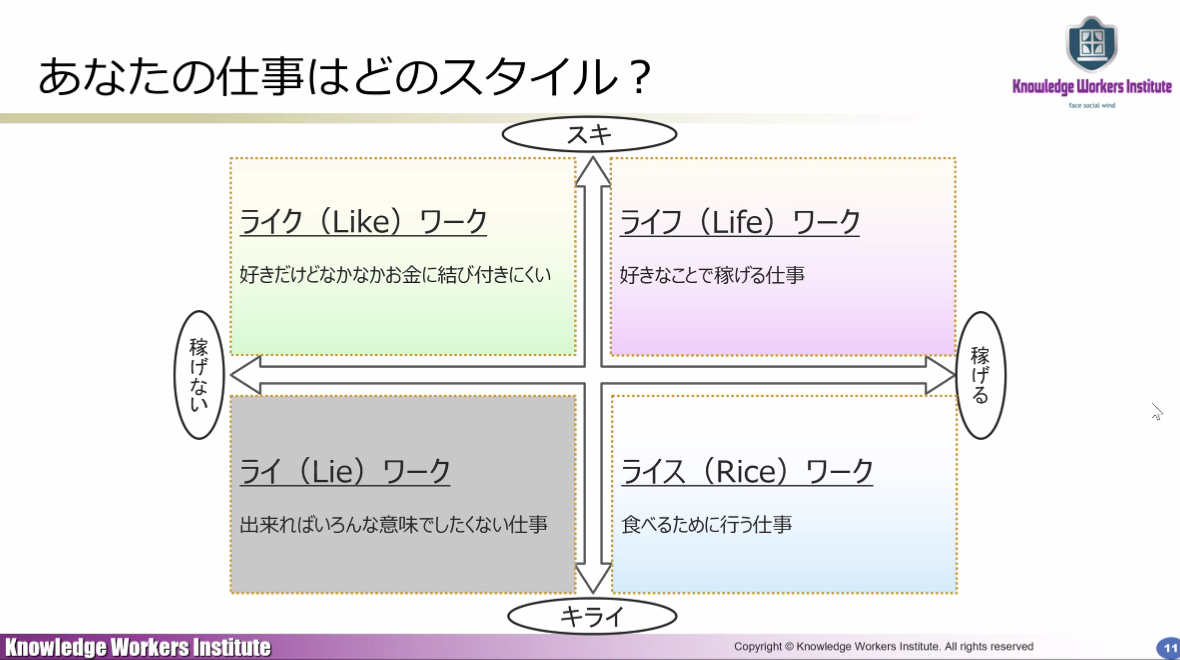

起業の順番などについても説明がなされました

起業の順番などについても説明がなされました

起業で最も大事なのは「覚悟」

税理士の吉村知子氏

税理士の吉村知子氏

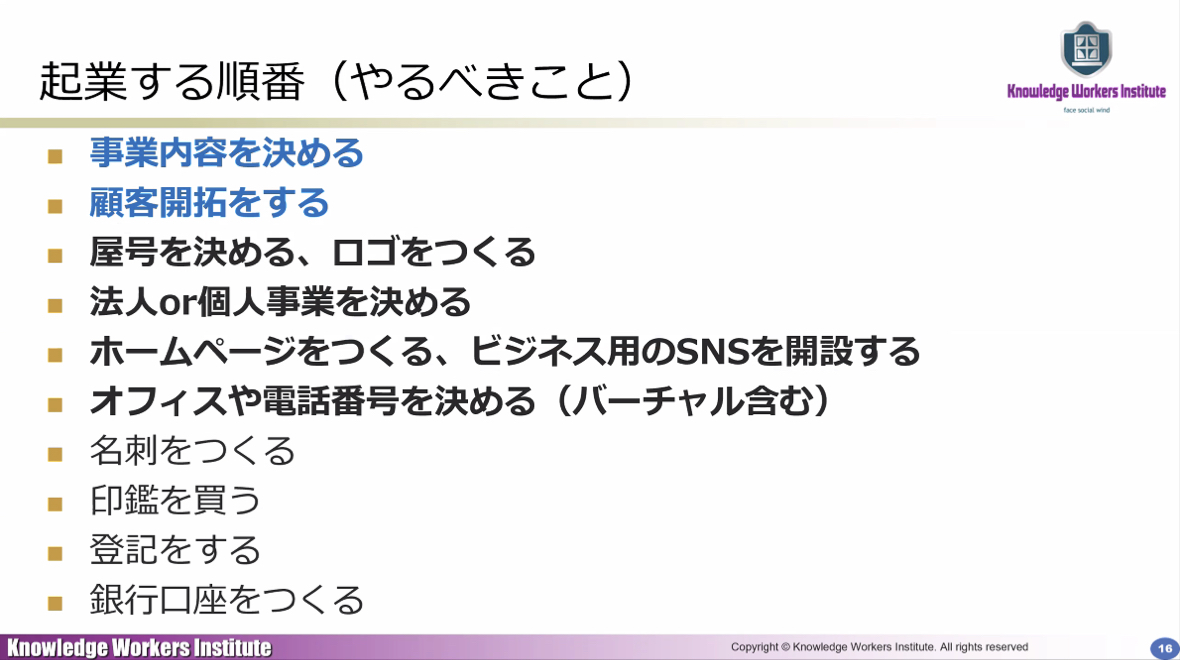

起業の概要について説明がなされたところで、ゲスト講師である吉村氏の講演へと移ります。まず吉村氏は、個人としての起業と法人としての起業の違いについて説明しました。

画像左:個人事業主としてスタートするメリット

画像左:個人事業主としてスタートするメリット

画像右:法人としてスタートするメリット

起業にはいろいろな形があると上記しましたが、大きく分けると個人事業主と法人の2つに分けられます。個人事業主は時間的・資金的コストが少なく済み手軽にビジネスが始められる反面、法人と比べると信用力が低く、金額の大きな取引がしづらい特徴があります。一方で法人の場合、設立コストや維持コスト、事務負担等が個人事業主よりも掛かる反面、信用力は大きい点や人の雇用がしやすい点、経費の幅が広く節税がしやすいなどのメリットがあります。どちらを選択するかは、塚本氏も話したように自分の仕事のスタイルや、起業を通じて何を目指すのか、そもそもどんな事業を展開するかによっても変わってきますが、より負担の大きな法人として起業をする場合には「強い覚悟」が求められると、吉村氏は説明します。

「意外に思われるかもしれませんが、起業において一番大事なのは覚悟です。一度法人を設立してしまうと簡単には辞められません。赤字であっても毎年7万円の税金が掛かりますし、税理士などへの専門家報酬は年間30万円ほど掛かります。うまく行かずに会社を清算するにしても、手続きに加え数十万円のお金が必要になりますし、銀行借入がある場合にはその対応もしなくてはなりません」(吉村氏、以下同)

このように法人のリスクは複数に及ぶため、「個人事業主から始めて、売上や利益が安定的に出るようになってから法人化する『小さくはじめて大きく育てる』方向をオススメしたい」と吉村氏は言います。

では、個人事業主から法人化する最適なタイミングはいつなのでしょうか。ひとつのバロメーターとなるのが税金です。個人事業主も法人も売上に応じて税金が掛かりますが、個人事業主の場合は累進課税である所得税のため、ある時点で一定税率の法人税の税率を超えることとなります。

「法人税は、利益が800万円以下だと税率は15%となり、800万円を超えると23.2%掛かります。それに対して所得税の場合、330万円を超え695万円以下の利益で20%、695万円を超え900万円以下の利益で23%、900万円を超え1800万円以下の利益で33%の税率が掛かります。つまり、利益が900万円を超える場合には、税金の面では明らかに法人が有利となりますし、それ以前に税率20%のゾーンに入った段階で利益800万円以下の法人よりも税率が高くなります。もちろん扶養の状況などに応じて税負担が変わってくるため、この数字以外にも複数の要素を加味してシミュレーションする必要はありますが、個人事業主の方から相談を受けた際には、『利益が500万円を超えた場合には法人化を検討してみましょう』とアドバイスしています」

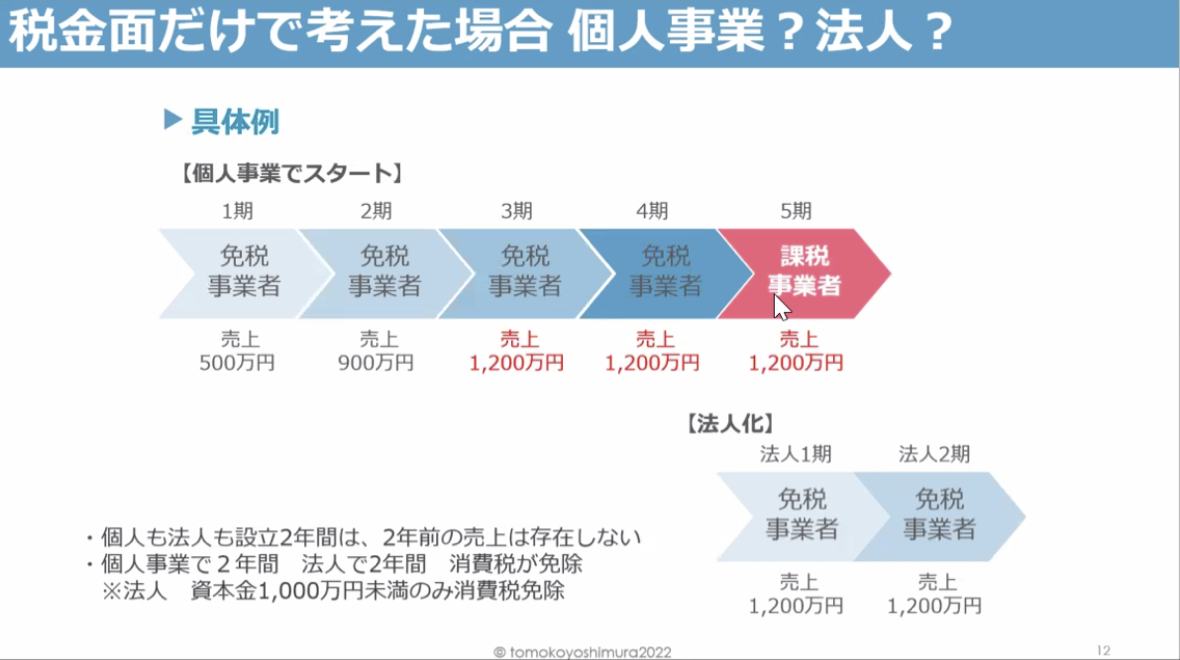

税金の面でもう一つ知っておきたいのが、消費税についてです。2年前の売上が1000万円を超えている事業者(個人事業主と法人いずれも)、または資本金1000万円以上の事業者には消費税を納める義務が発生します。ただし消費税には免税措置もあり、2年前の売上が1000万円以下の場合、並びに2年前の売上が存在しない設立2年間の間は消費税を納める必要はありません。こうした点も、起業する上で予め頭に入れておく必要があるのです。

2年前の売上が1000万円を超えると、個人であれ法人であれ消費税納税義務が発生します

2年前の売上が1000万円を超えると、個人であれ法人であれ消費税納税義務が発生します

起業の流れと事前に知っておくべきこと

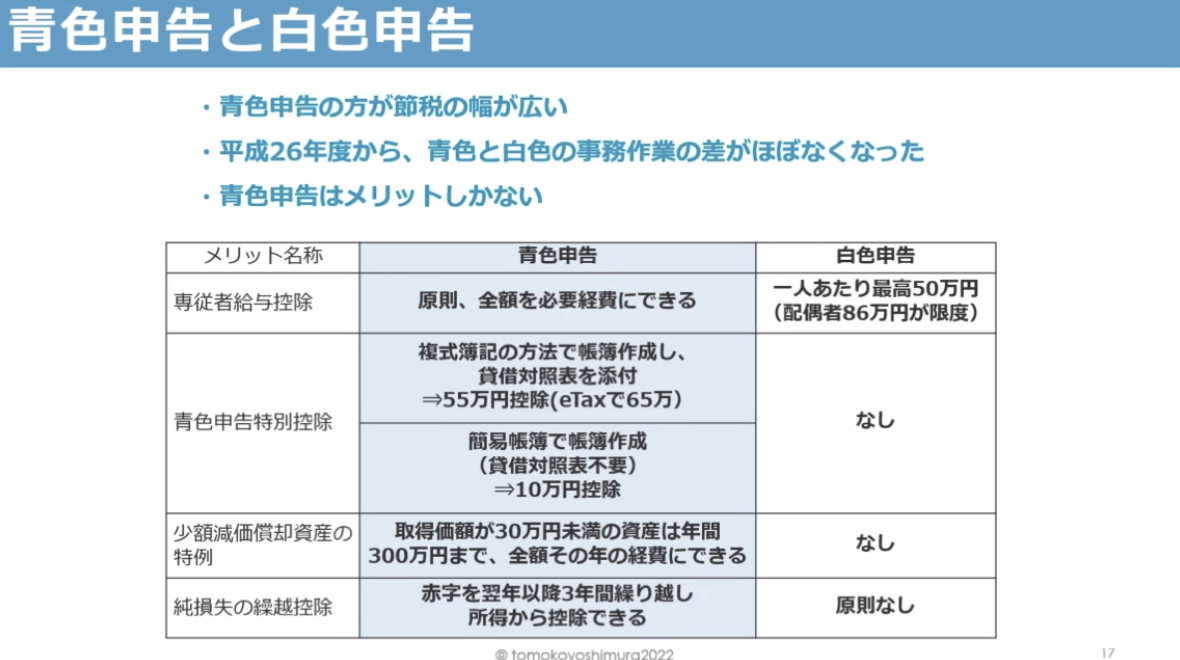

青色申告と白色申告の主な違い

青色申告と白色申告の主な違い

続いて、個人事業主と法人それぞれにおける開業までの流れの説明へと移ります。

個人事業の場合、(1)個人事業開業・廃業等届出書、(2)青色申告承認申請書、(3)青色事業専従者給与に関する届出書、(4)給与支払事務所等の開設届出書(従業員に給与を支払う場合)などを税務署に提出して開業します。この中でも吉村氏が特に重要なものとして挙げたのが(2)についてです。個人事業主の確定申告の方法には「青色申告」と「白色申告」の2つがありますが、青色申告の方が節税の幅が広く、受けられる控除も多いなどメリットは多くあります。かつては青色申告の方が事務作業の手間が煩雑だったため、白色申告を選択する個人事業主も少なくありませんでしたが、2014年の税制改正以降は両者の手間はほとんど変わらなくなっています。そのため吉村氏は「圧倒的にメリットしかないので、個人事業主として活動するのであれば必ず青色申告にしてください」と訴えかけました。

法人として開業する場合は、個人事業主よりも入念な準備が必要となります。まず考えるべきはどのような形式の法人にするかです。一口に法人と言っても、営利法人と非営利法人でできること、できないことが異なりますし、営利法人の中でも株式会社や合同会社など幾つかの種類があり、それぞれにメリットとデメリットが存在します。コスト面では合同会社の方がハードルが低い反面、合同会社では株式はなく上場ができないため、将来的な上場を考えているならば株式会社の方を選択すべきと言えます。

この大前提を踏まえた上で、次のような流れで設立を進めていきます。

(1)会社設立事項を決定

(2)事業目的をチェック

(3)印鑑を作成

(4)定款を作成・認証

(5)出資金払い込み

(6)登記申請書類を作成・申請

(7)申請書類審査

(8)税務関係手続き

法人は個人事業主よりも手続きや提出書類が多くなり、起業後の税金計算なども複雑になります。そのため、吉村氏は、事務作業を依頼できる専門家を早い内から見つけておくことを推奨しました。

「個人事業だと確定申告は簡単ですが、法人の税金計算は複雑で専門知識がなくては難しいものです。そのため、多くの企業では税理士を付けます。ただ、起業間もない会社だと決算月近くになって税理士を探すケースがあります。そうすると色々な届け出に漏れがあって実は損していたということもあるんです。そうした状況を避けるためにも、初めから専門家への依頼をおすすめします」

もう一点、吉村氏が強く推奨したのは、創業する地域の助成・補助制度の確認です。

「法人だけではなく個人事業主でもそうですが、創業時には地域の助成制度や補助制度の有無を必ず確認してください。例えば横浜市は起業を積極的に応援していて、個人事業主が法人成りする際に指定のセミナーを受けると登録免許税を半額にする制度などがあります。その他にも小規模事業者持続化補助金やものづくり補助金、創業補助金など、色々な制度がありますので、設備投資や運転資金の確保が必要な方は検討してみてください」

インボイス制度は今から対策検討が必要

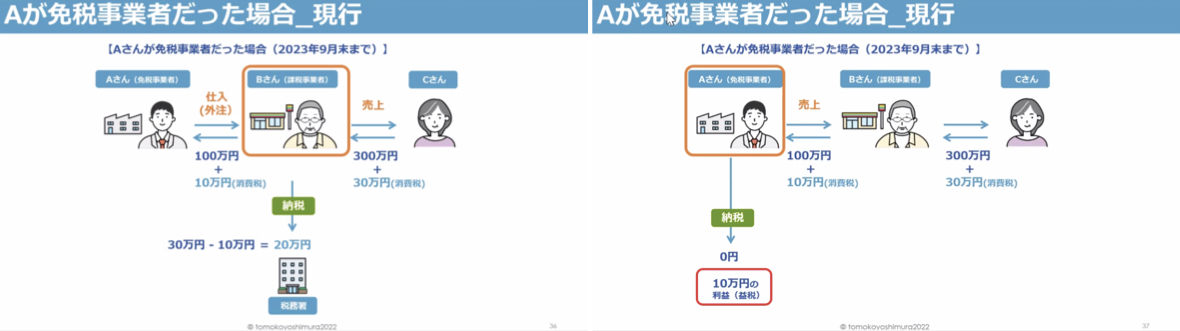

画像左:現行の制度の場合、課税事業者が消費税を納税する際には仕入税額控除が適用されます

画像左:現行の制度の場合、課税事業者が消費税を納税する際には仕入税額控除が適用されます

画像右:同時に、免税事業者には消費税の納税義務は発生しません

起業に関する解説を終えると、事前のアンケートで要望が多かった「インボイス制度(適格請求書等保存方式)」の説明へと移ります。インボイス制度とは請求書や納品書の交付・保存に関する制度で、消費者が払った消費税が納税されずに事業者の利益となる「益税」をなくすことを目的に2023年10月より導入されるものです。

現行では、課税事業者(消費税の納税義務がある事業者)が顧客から売上を得ると、その10%を消費税として納める必要があります。ただし売上を上げる際に免税事業者(消費税が免税されている事業者)である外注業者に発注し、外注業者から消費税が請求されているとその分の金額が控除されます(仕入税額控除)。そのため、最終的に課税事業者が納める消費税額は「顧客からの売上の10%分−外注業者からの請求額の10%分」となります。

例)顧客から300万円の売上を上げ、外注業者から100万円の請求を受けていた場合、300万円の10%=30万円から100万円の10%=10万円を差し引いた20万円が納税額となります。

「免税事業者である外注業者が消費税を請求するのはおかしいのではないか」と感じる方もいるかもしれませんが、これ自体は違法ではありません。ただし日本中で考えると、益税の総額は相当額に達すると見られているため、国は益税の発生を是正して確実に消費税が納税されるようにしたいと考えているのです。

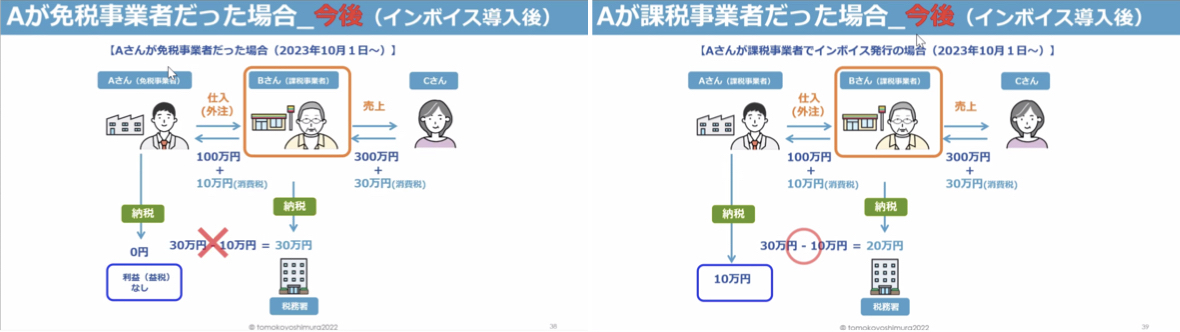

そこで、免税事業者との取り引きでは仕入税額控除ができないように制度変更し、益税をなくそうとしています。上記の例で考えると、外注業者から請求を受けていた10万円分の消費税が控除されなくなり、課税事業者の消費税額は30万円になるのです。従来通りに仕入税額控除を受けるには、発注先を課税事業者にするか、もともとの発注先である免税事業者に「適格請求書(インボイス)」を発行してもらい、課税事業者になってもらう必要があります。後者の場合であっても発注者である課税事業者の税負担は減り、国としても益税を徴収できるようになります。その反面、免税事業者の税負担が増えますが、この対応をしないと取引相手から外されてしまうリスクが生じてくるのです。

「取引先が免税事業者であることで自分の税負担が増えてしまうとなると、取引を躊躇してしまいますし、もし同じようなレベルで仕事ができる課税事業者がいればそちらに発注するケースも増えることでしょう。そのため、従来の免税事業者にとってはとても恐ろしい制度だと言えます。免税事業者としての今後の対策は、売上1000万円を超えて課税事業者になる、益税分を値引きして金額面での競合優位性をアピールする、今のうちに自身の単価を上げておいて益税分を得られるようにする、免税事業者であっても依頼されるようにブランド力を上げるなどの対策が必要となります。これから起業する方や、現在免税事業者にあたる方は、これらの点を考慮しておいた方がいいでしょう」

画像左:インボイス制度導入後、課税事業者が免税事業者と取引する際には仕入税額控除が適用されなくなります

画像左:インボイス制度導入後、課税事業者が免税事業者と取引する際には仕入税額控除が適用されなくなります

画像右:発注者である課税事業者が控除を受けるには、発注先も課税事業者でなくてはならないのです

インボイス制度の概要の説明とともに吉村氏の講演は終了となりました。その後、参加者同士のディスカッションを経て、感想の共有や質疑応答へと移ります。事前の要望が多かっただけあり、ここでもインボイス制度に関する不安を口にする人や、対策方法を問う声が多く挙がりました。塚本氏は、「これだけ皆さんの注目が集まるならば、吉村さんにご協力いただき、インボイス制度に関するより詳細な解説や対策方法をアドバイスいただけるような回も検討したいと思います」と述べました。

その他にも「起業の手順についてはよく理解できたので、今後自分の強みを棚卸ししたり、セルフブランディング方法を考えたりする上で、実際に起業した人のリアルな声を聞きたいと感じました」といった声も聞かれました。この言葉を受けた塚本氏は、次のように今回のセッションを締めくくりました。

「起業する上で色々な人の目線を取り入れるのはとても大事になります。起業するには顧客の存在がなくてはなりませんし、顧客を見える状況にするためにも、色々な方と話してみるべきでしょう」(塚本氏)

こうして「ミドルシニア"マイ・スタートアップ"プログラム」は、2021年度の、そして3年間に渡るすべてのセッションを無事に終えました。ただ、プログラムとしての区切りは迎えたものの、「ミドルシニア層の起業」というテーマが本当の盛り上がりを迎えるのはこれからであり、エコッツェリア協会では今後もミドルシニア層を対象とした創業プログラムの提供を検討していく予定です。具体的に将来の起業を検討している、第二の人生でライフワークやライクワークを極めたいと思っている方は、ぜひ今後の活動にご注目ください。

おすすめ情報

イベント

注目のワード

人気記事MORE

- 1

さんさんネットワーキング~2026春~

さんさんネットワーキング~2026春~ - 2

【大丸有シゼンノコパン】都心の緑地に春の目覚めを「覗る(みる)」~生きものとの共生のヒントを探して~【まちの生きもの/親子・初心者の大人向け】

【大丸有シゼンノコパン】都心の緑地に春の目覚めを「覗る(みる)」~生きものとの共生のヒントを探して~【まちの生きもの/親子・初心者の大人向け】 - 3

【丸の内プラチナ大学】2025年度開講のご案内~第10期生募集中!~

【丸の内プラチナ大学】2025年度開講のご案内~第10期生募集中!~ - 4

大丸有でつながる・ネイチャープログラム大丸有シゼンノコパン 春

大丸有でつながる・ネイチャープログラム大丸有シゼンノコパン 春 - 5

【レポート】生きものとしての物語を取り戻す「生命誌」の世界観

【レポート】生きものとしての物語を取り戻す「生命誌」の世界観 - 6

3×3Lab Future個人会員~2026年度(新規・継続会員)募集のお知らせ~

3×3Lab Future個人会員~2026年度(新規・継続会員)募集のお知らせ~ - 7

【レポート】マーケットイン思考がもたらす食農ビジネスの可能性

【レポート】マーケットイン思考がもたらす食農ビジネスの可能性 - 8

【レポート】島根県有数の観光地を舞台に地域課題を掘り下げ、都市と地方の付き合い方を考える

【レポート】島根県有数の観光地を舞台に地域課題を掘り下げ、都市と地方の付き合い方を考える - 9

大丸有ゼロカーボンスクール第4クール~丸の内で学ぶ地球と未来のこと~

大丸有ゼロカーボンスクール第4クール~丸の内で学ぶ地球と未来のこと~ - 10

【大丸有シゼンノコパン】色彩豊かな冬の鳥を「観る(みる)」 ~極寒の今こそ絶好の"鳥"日和!~【まちの生きもの】

【大丸有シゼンノコパン】色彩豊かな冬の鳥を「観る(みる)」 ~極寒の今こそ絶好の"鳥"日和!~【まちの生きもの】